BLUE BUZZ

Aktuelle Beiträge zu vernünftiger Kapitalanlage.

02.04.2021

Marktkommentar März 2021 | Inflation?

Inflation ist in aller Munde. Aber was ist überhaupt Inflation? Und wie entsteht sie? Lesen Sie dazu unsere aktuelle The Blue Note.

30.10.2020

Fachartikel Oktober 2020 | Next Generation Finance

Verschiedene Angebotstrends prägen in den vergangenen Jahren die globale Bankenlandschaft. Nachdem Banken lange Zeit nicht durch eine bemerkenswerte Innovation aufgefallen sind, weil sie mit sich selbst und der Umsetzung von regulatorischen Vorgaben beschäftigt waren, hat das in den letzten 5 Jahren geändert. Die Finanzkrise hat – etwas verzögert – sowohl in der Finanzbranche, als auch bei der Kundschaft verschiedene Denk- und Handlungsprozesse ausgelöst, welche aufzeigen, in welche Richtung das Thema «Personal Finance» gehen kann. Im Folgenden wird ein Blick in die Zukunft gewagt.

Technologie

Die Kunden von morgen verfügen momentan vielleicht noch nicht über die grossen Vermögen, um für die Vermögensverwaltungs-Abteilungen («Wealth Management») interessant zu sein. Es ist aber eine Frage der Zeit, bis grössere Vermögen an eine Generation vererbt wird, welche technikaffin ist. Diese Generation ist es sich gewohnt, die Welt in der Hosentasche respektive dem Smartphone zu haben. Das ist keine neue Erkenntnis. Die Erkenntnis ist mehr, dass der Zugang zum Banking ein anderer sein wird. Der Erfolg der Ökosysteme von Apple und Google beruht darauf, dass man mit einem single-sign-on, also mit einem einzigen Passwort in seine eigene digitale Welt in der Cloud eintauchen kann: Ein Eingang, die ganze Welt.

Heutzutage sind die Konsumenten noch geduldig und bereit, ihre finanziellen Angelegenheiten bei verschieden, technisch separat operierenden Anbietern am Laufen zu haben. Next Generation Finance bedeutet nun, dass es den Finanzdienstleistern gelingen muss, den Kunden ein integriertes Ökosystem für ihre Finanzen anzubieten. Man kann es den «Europapark der Finanzen» nennen. Man bezahlt einmal Eintritt und begibt sich in ein System, in welchem man nach Lust und Laune seine Informationen beschaffen und Transaktionen tätigen kann, ohne ständig wieder Eintritt bezahlen oder sich einloggen zu müssen. Es gibt keine Medienbrüche, da die Benutzeroberfläche ein integriertes Medium darstellt. Die verschiedenen Angebote sind zudem aufeinander abgestimmt. Die Säule 3a- oder Hypotheken-Systeme beispielsweise sind miteinander vernetzt und merken, wenn der Kunde oder die Kundin noch Handlungsbedarf hat. Ein entsprechendes Benachrichtigungssystem macht einen darauf aufmerksam. Summa summarum: Die Banken müssen versuchen, die Kunden in ihr Ökosystem, auf ihre Plattform zu lotsen. Wer das einfach zu bedienende, mitdenkende Ökosystem anbietet, hat in Zukunft gute Karten, Marktanteile zu gewinnen. Die Bereitschaft vieler Technologieanbieter und Banken, in ein «Open Source»-Regime zu wechseln, wird diese Entwicklung erfreulicherweise begünstigen. Hinter den Kulissen ist eine verstärkte Kooperation gefragt, damit der «Finanzpark» für Kunden möglich wird.

Marken

Vor der Kulisse muss versucht werden, seine Marke so zu positionieren, dass man von den jüngeren, künftigen Kunden als verlässliche, moderne Finanzpartnerin wahrgenommen wird. Finanzdienstleister müssen nicht mehr nur Dienstleistungen auf eine zuverlässige und preislich attraktive Weise erbringen. Sie müssen für die Kundschaft der Zukunft klare Werte vermitteln. Das haben sie in der Vergangenheit auch schon versucht. Der entscheidende Punkt hierbei ist aber die Glaubwürdigkeit. Wenn eine Firma die in Werbebroschüren dargestellten Werte nicht in der DNA trägt, sind diese in unserer ubiquitären, omnipräsenten Welt, in welcher alles und jenes jederzeit per Sprachbefehl auf dem Smartphone abrufbar ist, nicht glaubwürdig. «Walk the talk» lautet das Motto. So abgedroschen es klingen mag: Werte müssen vorgelebt werden, um geglaubt zu werden. Dafür braucht es keine Tochterfirmen mit einer hippen Positionierung und trendigen Namen. Es reicht, wenn sich die gestandene Muttergesellschaft ernsthaft so verhält, wie sie sich geben will. Die langjährigen Kunden werden sich deshalb nicht vom Institut abwenden, aber man öffnet der kommenden Generation von vermögenden Kunden jetzt schon die Tür.

Meinungen

Die gleiche, zukünftige Wealth Management-Generation ist nicht nur technikaffin, sie hat auch pronocierte Meinungen zu wirtschaftlichen und gesellschaftlichen Themen. Nur weil die Kunden mit dem Kapuzenpulli durch die Strasse laufen, bedeutet das nicht, dass sie sich nicht für Finanzen interessieren. Ganz im Gegenteil. Ein Ausfluss der Corona-Krise ist, dass sich die jüngeren Generationen – endlich, und aufgeschreckt durch nicht allzu rosige Szenarien – mit ihrer eigenen finanziellen Zukunft und dem Thema Vorsorge zu beschäftigen beginnen.

Bekanntermassen ist das Thema der Nachhaltigkeit unter dem Akronym «ESG» im Angebot der Schweizer Finanzdienstleister angekommen. Mit der Ausrichtung des Serviceangebotes auf diese Entwicklung ist es aber noch nicht gemacht. Die Kunden sind im Vergleich zu früher besser informiert und fordern damit die Kundenberater stärker heraus. Die Finanzbranche ist mit starken Meinungen konfrontiert. Damit muss sie umgehen können. Ob dies allen Repräsentanten von Finanzinstituten behagt, ist zu bezweifeln, denn die Entwicklung wird noch weiter gehen.

Ein Beispiel: Börsenkotierte Firmen müssen sich darauf vorbereiten, dass private Aktionäre in Zukunft zur Wahrnehmung ihres Stimmrechts mithilfe von «Proxy Tech» stärker durch das Wertschriftendepot bei ihrem Finanzinstitut «hindurchgreifen», um ihre Meinung zum Ausdruck zu bringen. In der Politik ist diese Entwicklung angekommen. In der Aktionärsdemokratie noch nicht. Es würde nicht überraschen, wenn dereinst «Proxy Tech» ermöglicht, dass sich Aktionäre in Zukunft besser gruppieren, artikulieren und entsprechend auch einen «Impact», also eine Wirkung erzielen wollen und können. Stimmrechtsberater werden von Proxy-Tech-Plattformen Konkurrenz erhalten.

Die nächste Generation von Kunden ruft also nach der nächsten Generation von Finanzdienstleistungen. Gut beraten ist, wer davor nicht die Augen verschliesst und jetzt agiert – und sich damit differenziert.

AG – 30. Oktober 2020

19.08.2020

Fachartikel August 2020 | Kryptisch

Die Corona-Krise zieht sich hin und das Geld sucht sich seinen Weg hin zu eher unorthodoxen Ertragsquellen. Letzthin wurde mir die Frage gestellt: "Welche Renditeerwartung soll man für Krypto-Währungen haben?" Sie signalisiert, dass das Thema Kryptowährungen in den finanziellen Angelegenheiten von Herrn und Frau Schweizer angekommen ist. Dem Vernehmen nach investieren auch immer mehr Institutionelle Investoren in Kryptowährungen. Vor dem Hintergrund des hemmungslosen Gelddruckens der globalen Notenbanken scheint es mir eine gute Idee, sich einmal etwas vertieft mit dem Thema auseinander zu setzen, denn kryptisch ist vieles, was geschrieben und gesagt wird.

Beim Thema Krypowährungen muss man zwischen der Technologie und den Anwendungen unterscheiden.

Technologie

Mit dem immer weiter verbreiteten Einsatz von Informationstechnologie wird unser Leben zwar einerseits oberflächlich einfacher, aber auch viel verletzlicher wird. Wenn wir unser halbes Leben in den digitalen Raum auslagern, müssen wir überproportional mehr Ressourcen in die Sicherheit und Sicherung unserer Daten investieren. Irgendwann kommt der Punkt, an welchem der zusätzliche Nutzen durch IT die Sicherheits- und anderweitigen Kosten nicht mehr aufwiegt. Der zusätzliche Nutzen von IT nimmt ab (dies ist meine These von «Peak IT»). Damit der Nutzen nicht abnimmt, muss die Sicherheit im virtuellen Raum gesichert werden. Hier kommt unter anderem die Kryptotechnologie ins Spiel. Sie hilft insbesondere beim Transfer und der Lagerung von Daten im digitalen Raum. Es steht ausser Zweifel, dass wir es – im wahrsten Sinne des Wortes – mit einer Schlüsseltechnologie zu tun haben. Und: Verschlüsselungs- respektive Krypto-Technologie wird also inskünftig weiter an Gewicht gewinnen.

Anwendungen

Für Kryptotechnologie gibt es viele zivile Anwendungen, welche durchaus sinnvoll sind und einen Mehrwert bieten oder noch bieten werden. So kann beispielsweise mit neuen Verschlüsselungstechnologien die elektronische Handhabung von Verträgen massiv vereinfacht werden. Insbesondere im Finanzbereich erleichtert und beschleunigt dies verschiedenste Prozesse. Als aufgeschlossener, aber kritischer Geist freue ich mich auf die kommenden Jahre, welche durch vereinfachte, dezentrale Verschlüsselung viele Innovationen und Erleichterungen für die Anwender bringen werden. Die «Fintech»-Branche wird in diesem anwendungsorientierten Bereich wohl viele der Vorschusslorbeeren rechtfertigen. Summa summarum sehe ich die Anwendungen grossmehrheitlich positiv.

Warum neue Währungen?

Kryptowährungen sind auf Basis von Verschlüsselungstechnologien geschaffene Parallelwährungen. Währungen sind Entitäten, mit welchen Vermögen aufbewahrt oder getauscht werden kann. Sie haben dieselbe Funktion wie klassische Währungen (auch FIAT-Währungen genannt; mit gleichnamiger Automarke jedoch nicht verbunden), sind aber «privat» kreiert. In der Schweiz kennen wir seit längerem die Parallelwährung WIR, welche insbesondere in Gewerbekreisen beliebt war (ob das immer noch so ist, entzieht sich meiner Kenntnis). Ein Leben ohne Währungen würde uns in die Tauschwirtschaft zurückwerfen. Eine Vorstellung, welche uns an undenkbar erscheint. Jedoch als Klammerbemerkung: Wer weiss, vielleicht wird dies in Zukunft mit dem «Internet of Things» und sophistizierter Software (z.B. Kryptotechnologie) eine alternative Form des Warentausches werden. Aber zurück zum Thema.

Wenn neue Währungen geschaffen werden, muss man sich fragen, warum dies getan wird. Offenbar sind die Schöpfer von privaten Währungen mit den gängigen, öffentlichen Währungen nicht zufrieden. Wenn Innovationen überleben sollen, müssen sie entweder einen greifbaren Mehrwert bieten oder ein Problem beheben. Betrachtet man sich Kryptowährungen, werden die gängigen Argumente wie die Sicherheit, die Knappheit oder das fehlende Vertrauen in die staatliche Geldpolitik ins Felde geführt.

Die Sicherheit ist nur bedingt ein Argument, da gemäss verschiedenen Medienberichten schon verschiedentlich «Wallets», also die Aufbewahrungsorte von Kryptowährungen «gehackt» und Vermögen entwendet wurde. Im klassischen Geldsystem hört man selten bis nie, dass einfach so Geld abgebucht worden ist.

Die Knappheit hingegen ist ein Argument, das in Betracht gezogen werden kann und gegen klassische Währungen «sticht». Klassische Währungen werden als sogenannte Fiat-Währungen bezeichnet. Sie werden im ordentlichen Geldschöpfungsprozess durch die Notenbanken kreiert und administriert. Seit der Aufhebung des Goldstandards der USA im Jahre 1971 und der damit zusammenhängenden Golddeckungen der Währungen können Fiat-Währungen beliebig geschöpft werden. Nachdem es in den 1970er-Jahren zuerst zu einer galoppierenden Inflation gekommen ist, welche nur durch ein hartes Durchgreifen des damaligen Notenbank-Präsidenten der USA, der von mir sehr geschätzte Paul Volcker, gezähmt werden konnte, herrscht seit den 1980-er-Jahren an der Inflationsfront relative Ruhe. Da seit Anfang der 2000-er-Jahre sich die Notenbanken rund um den Globus (mit Ausnahme der Schweiz) bemüssigt fühlen, nicht nur die Geldpolitik, sondern auch das Geschehen an den Finanzmärkten – sprich: der Börse zu kontrollieren, schöpfen diese seither durch eine völlig aus den Fugen geratenen Geldpolitik bei jeder kleineren oder grösseren Störung neues Geld, welches in relativ guten Zeiten nicht mehr abgeschöpft wird. Damit einher geht auch das fehlende Vertrauen der Verfechter von Kryptowährungen in die Geldpolitik.

Fassen wir zusammen: Das Vertrauen in die Geldpolitik ist zurecht gestört. Kryptowährungen sind zwar ein knappes Gut, welches aber nicht so sicher ist, wie oft proklamiert.

Der goldene Weg

Sind Kryptowährungen nun die Lösung der entgleisten Geldpolitik? Sie sind wohl Teil davon. Es gibt Güter, die knapp und gleichzeitig noch – unabhängig davon, ob das Stromnetz funktioniert, oder nicht – physisch beständig sind. Der Klassiker ist sicher «die ultimative Währung» Gold. The Blue Finance proklamiert seit einiger Zeit Gold als «die Währung» und Versicherung für noch aussergewöhnlichere Zeiten. Wie auch immer sie aussehen mögen. Gold wird vorgeworfen, dass es keinen Ertrag abwirft. Mittlerweile ist es so, dass im Bereich der Zahlungsmittel nicht mehr nur Gold und Kryptos keinen Ertrag abwerfen, auch Zinsen auf klassischen Währungen scheinen ein Relikt aus früherer Zeit. Eine Wertberechnung von «Wert» mittels der Diskontierung von Cash Flows ist deshalb nicht möglich. Die Eignung als Wertmittel und damit die Werthaltigkeit steht und fällt deshalb mehr denn je mit der Stabilität und Glaubwürdigkeit der Quelle respektive des Emittenten.

Wenn Güter keinen Ertrag abwerfen, werden sie zu Mitteln der Spekulation, da sie gemäss der «Greater Fool Theory» nur gehalten werden, um sie später einem «noch grösseren Idioten» weiter zu verkaufen. Betrachtet man sich die Herkunft und Stabilität der Währungen, so ist Gold klar im Vorteil. Es ist ein Naturprodukt, fälschungssicher und rar. Platz zwei geht an Kryptowährungen. Sie werden zwar synthetisch von Algorithmen geschöpft, aber sie – scheinen – relativ rar zu sein. Platz drei der Werthaltigkeit geht an die klassischen Währungen. Sie sind nicht mehr rar. Spätestens seit der Corona-Krise sind die Notenbanken ausser Rand und Band. Sie produzieren hemmungslos Geld. Der Wert des Geldes sinkt deshalb im selben Mass, da die gegenüberstehende Gütermenge ungefähr gleich bleibt.

Befassen wir uns mit der Zukunft

Mein Fazit: Die Eignung von analogen oder digitalen Gütern als Währung steht und fällt mit der Beschaffenheit und Glaubwürdigkeit der Quelle. Ich überlasse es dem Leser, ob er die Glaubwürdigkeit eines Staates oder eines Algorithmus’ als höher einstuft. Also naturverbundener Mensch ist mein Vertrauen zurzeit in Mutter Natur und ihre mystische Frucht «Gold» am grössten. Praktische Gründe wie die Liquidität und Übertragbarkeit eines als Währung verwendeten Gutes sprechen aus meiner Sicht aber für einen guten Mix. Die Investition in Kryptowährungen verbunden mit der Auseinandersetzung mit der zugrundeliegenden Technologie ist aus meiner Sicht durchaus reizvoll, ja höchst inspirierend. Unsere Welt durchlebt gerade Zeiten des – durch Covid-19 beschleunigten – Umbruchs. Es ist nicht als vernünftig, sich deshalb intensiv mit der Zukunft und dem Fortschritt zu beschäftigen. Die Kryptotechnologie spielt dabei eine Rolle. Welche, wird sich zeigen. Betrachtet man sich die gesellschaftliche und wirtschaftliche Entwicklung, würde es mich nicht überraschen, wenn es eine wichtige sein wird.

Zurück zur Ausgangsfrage nach dem Ertrag der Kryptowährungen. Meine Antwort: Wenn man sie tatsächlich als Währungen anschaut, dann würde ich als konservativer «best guess» die USD-EUR-GBP-Vergangenheit in die Zukunft extrapolieren und mit 0% Rendite gegenüber dem Schweizer Franken rechnen. Falls Sie damit nicht zufrieden sein sollten, nehmen Sie Folgendes mit auf Ihren Investment-Weg: Währungen sollten als synthetisches, «totes» Konstrukt nicht Quelle von Rendite sein. Unsere Wirtschaft, das unternehmerische tägliche Eingehen von Risiken und das Schöpfen von Wert ist es. Stellen Sie Ihr Geld dafür als Aktionär zur Verfügung und betrachten Sie Währungen als das, was sie sind: Wertaufbewahrungs- und Tauschmittel.

AG – 19. August 2020

08.06.2020

Kommentar zur Corona-Krise: Mother of all Moral Hazard

Politik und Gesellschaft haben in den letzten 50 Jahren mit einer Kombination aus Kontroll-Illusion und dem «Ideal der komfortablen Stallfütterung» (Wilhelm Röpke) die systemische «Mutter aller Moral Hazard-Situationen» geschaffen. In einem übersteigerten Machbarkeitsglauben fühlten sich staatliche Institutionen dazu bemüssigt, durch prozyklische Fiskalpolitik oder experimentelle Geldpolitik sämtliche Unbill von den Bürgern fernzuhalten. Das unnötige Aufrechterhalten der staatlichen Markteingriffe hat als «Moral Hazard trade» starke Fehlanreize und damit auch zu einer Vermögenspreisinflation geführt. Die Folge war schon vor dem Ausbruch der Corona-Krise ein fragiles Wirtschaftssystem, in welchem Gewinne privatisiert und Verluste dem Gemeinwesen aufgebürdet werden.

In der grassierenden Corona-Krise hat der Staat bislang auch als Versicherer agiert. Das ist grundsätzlich zu befürworten, weil es vernünftig ist, die Wirtschaft als Basis des Gemeinwesens nach einem staatlich auferlegten «Druckabfall» soweit wie möglich am Leben zu erhalten.

In der Ökonomie gibt es das Prinzip des Moral Hazard. Es kommt ursprünglich aus der Versicherungsbranche und beschreibt das Phänomen, dass Individuen sich nach Abschluss einer Versicherung riskanter verhalten, weil sie für den Schaden nur begrenzt einstehen müssen. Das Problem und die Fehlanreize akzentuieren sich noch, wenn vom Staat natürliche oder juristische Personen gerettet («bail out») werden, ohne dass diese eine Versicherungsprämie bezahlt oder selber vorgesorgt haben. Ein solches System ist nicht nachhaltig und sozial amoralisch.

Mit der Corona-Krise kommt die Chance auf ein Revival der bürgerlichen Tugenden. Der Politik fällt die wichtige Aufgabe zu, den Bürgern aufzuzeigen, dass Werte wie Eigenverantwortung, Unternehmertum, Subsidiarität, Gemeinsinn und gesunde Staatsfinanzen eine Gesellschaft stark und widerstandsfähig machen. Das Funktionieren der öffentlichen Institutionen ist kein Naturgesetz, weshalb es umso wichtiger ist, dass eine Gesellschaft kleinteilig und selbstorganisiert ausgestaltet ist. Die Stärkung der bürgerlichen Tugenden führt auch zu einer Stärkung des marktwirtschaftlichen Systems, welches im Stande ist, Krisen zu bewältigen.

In modernen Gesellschaften müssen die Rollen beim Streben nach Glück klar verteilt sein. Je weiter oben sich die Bedürfnisse der Individuen auf der Maslow-Pyramide in Richtung «Selbstverwirklichung» bewegen, desto weniger sind sie ein Problem des Gemeinwesens. Zudem dürfen systemische Probleme durch die öffentliche Hand nicht einfach von Krise zu Krise mit noch mehr Schulden in die Zukunft verschoben werden. Moral Hazard muss mit Moral Chance ersetzt werden! Das magische Wort hierbei lautet: Verantwortung. Alle Wirtschafssubjekte müssen für ihr Handeln und ihre Existenz wieder mehr Verantwortung übernehmen und der Staat muss sich als Versicherer auf die demokratisch legitimierten Funktionen zurückziehen (z.B. Arbeitslosenversicherung, Sozialversicherungen). Private halten sich an bewährte Rezepte wie die individuelle Vorsorge nach dem Prinzip «Spare in der Zeit, so hast du in der Not» oder den Abschluss von individuellen Versicherungen.

Es wäre an der Zeit, das Verhältnis zwischen Bürger und Staat muss mit dem Ziel von widerstandsfähigeren Strukturen in einem positiven Diskurs zu klären. Gelingt dies, haben wir eine enorme «Moral Chance.» Falls nicht, droht unsere Gesellschaft vom systemischen Moral Hazard zerfressen zu werden.

08.05.2020

Marktkommentar Mai 2020 | Marktwirtschafts-Illusion

Ein berühmter Börsenspruch lautet: «Don’t fight the FED». Er meint, dass man sich an den Märkten nicht gegen die Massnahmen der Federal Reserve, der US-Notenbank stemmen soll, weil diese immer gewinnt.

Die Vorkommnisse in den vergangenen Monaten haben gezeigt, dass dieser Spruch immer mehr gilt. Die US-Notenbank hat Stützungs- und Kaufprogramme in Billionen-Höhe angekündigt und auch schon mit der Umsetzung begonnen. Sie kauft beispielsweise Obligationen direkt am Markt. An dieser Stelle wurde bereits mehrfach beschrieben, dass die massiven Eingriffe der Notenbanken in den Markt bereits vor der Corona-Krise zu enormen Verzerrungen und zur krassen Verfälschung von Preissignalen geführt haben. Ich bin dezidiert der Meinung, dass diese Politik schon seit längerem hätte rückgängig gemacht werden sollen, weil sie auch zu falschen Anreizen führt («Moral Hazard»).

Finanzphilosophisch stellt sich nun die Frage: Was bedeutet es, wenn faktisch die Notenbanken bestimmen, wie sich der Markt verhält?

Zuerst einmal ist dies eine Einladung zu noch mehr «Moral Hazard» und einem «Free Lunch», also einem risikolosen Gewinn. Die Notenbanken tun «alles», um die Märkte zu stützen. Man spricht in diesem Zusammenhang von einem «fed put». Rationales Verhalten gebietet es, in einer solchen Konstellation möglichst risikoreich anzulegen, um maximal von der Put-Option der Notenbanken zu profitieren. Das Resultat sind stetig steigende Märkte, welche sich immer mehr von den Geschehnissen in der Realwirtschaft abkoppeln. Zur Erinnerung: Es ist an und für sich die Realwirtschaft, welche die Basis für die Finanzmärkte bildet, nicht umgekehrt. Insbesondere aber seit dem Ausbruch der Corona-Krise und der «Bail-Out»-Versprechungen vonseiten der Fiskal- und Geldpolitik hat die Diskrepanz zwischen dem Verhalten der Finanzmärkte und den Fakten in der Realwirtschaft fast absurde Ausmasse angenommen. Was wird diesen Prozess stoppen?

Dies führt zum zweiten Punkt, den «entscheidenden Fragen», welche an dieser Stelle bereits im Sommer 2019 gestellt worden sind. Wie lange sind die Notenbanken 1. willens, und 2. fähig, diese Politik aufrecht zu erhalten? Wir wissen es nicht. Theoretisch beliebig lange. Man kann nur mutmassen.

Nach den noch nie dagewesenen, gigantischen Eingriffen im Frühling 2020 mache ich finanzphilosophisch nun folgende Überlegung:

Wenn die Notenbanken bestimmen, was an den Märkten läuft, weshalb gibt es dann überhaupt noch einen Markt? Wenn Notenbanken damit anfangen, am Markt ETFs zu kaufen, ist dies faktisch Planwirtschaft, in welcher gegeben wird, wem schon hat.

Die Notenbanken pervertieren auf diese Art und Weise die Marktwirtschaft […auch bekannt als Kapitalismus; was aber impliziert, dass der Sozialismus ohne Kapital auskommt, was so nicht ganz korrekt ist. Es ist nur einfach sehr viel weniger.]

Wir leben also in einer gemütlichen Marktwirtschafts-Illusion und geniessen die Früchte der Planwirtschaft. Nur: Die Geschichte zeigt, dass dies kein zukunftsträchtiges Modell ist.

AG – 8. Mai 2020

01.04.2020

Moral Hazard ante portas

In der Bewältigung der Corona-Krise besteht eine relativ breite Einigkeit darüber, dass ein staatlich verordneter Druckabfall noch nie gesehenen Ausmasses mit wirtschaftlichen Massnahmen gleichartiger Dimension neutralisiert werden müssen. Nachdem in Rekord-Tempo und mit einem erfrischenden Pragmatismus ein Kreditmechanismus konstruiert wurde, um viele Schweizer Unternehmen vor der Illiquidität zu retten, ist nun die Zeit gekommen, sich Gedanken über die Rückabwicklung und die Zeit nach dem Corona-Modus zu machen, denn die aktuelle Situation ist wirtschafts-, ja gesellschaftspolitisch brandgefährlich. Staaten übernehmen faktisch grosse Teil der unternehmerischen Risiken nicht nur einer Branche, sondern einer Volkswirtschaft. Ein noch nie dagewesener Vorgang. Die Gefahr für Moral Hazard, für das System ausnützendes Verhalten, ist massiv. Zudem wird auch die politische Linke versuchen, aus der Krise Kapital für ihre Anliegen zu schlagen. Betrachtet man sich die generelle geopolitische Lage vor dem Ausbruch der Corona-Krise, muss man kein Prophet sein, um zu erkennen, dass sich die Welt schon vorher in einer fragilen Lage befunden hat. Lokale und globale Konflikte politischer oder wirtschaftlicher Natur, Cyber-Gefahren, Bio-Gefahren und Migrationsströme destabilisieren die Welt weiter und werden uns früher oder später (wieder) beschäftigen. Die Schweiz muss sich also wappnen. Wie? Erstens mit einer Renaissance der bürgerlichen Tugenden und damit auch der Marktwirtschaft. Zweitens mit Anreizen zur Stärkung der Widerstandsfähigkeit («Resilienz») der Wirtschaft.

Als Erstes fällt der Politik die wichtige Aufgabe zu, den Wählern aufzuzeigen, dass Werte wie Eigenverantwortung, Unternehmertum, Subsidiarität, Gemeinsinn und gesunde Staatsfinanzen eine Gesellschaft stark und widerstandsfähig zu machen. Wir müssen vom «Ideal der komfortablen Stallfütterung» (Wilhelm Röpke) wegkommen und wieder die Mündigkeit der Bürger als Idealbild haben. Denn: Noch funktioniert der Staat. Was passiert, wenn er auch noch ausfällt? Wer schaut dann zu uns? Keine Frage: Wir selbst! Die Stärkung der bürgerlichen Tugenden führt auch zu einer Stärkung des marktwirtschaftlichen Systems. Die Marktwirtschaft bildet die Basis für eine robuste und prosperierende Gesellschaft, welche im Stande ist, Krisen zu bewältigen. Zentralismus und Kollektivismus – wie wir es aktuell im Notfall-Modus sehen – schwächen ein System auf Dauer. «Das liberale Wirtschaftssystem nutzt und entbindet die in dem individuellen Selbstbehauptungsdrang liegende ausserordentliche Kraft, während das sozialistische sie unterdrückt und sich selber im Kampfe gegen sie aufreibt» schrieb eben dieser Röpke 12 Jahre nach dem 2. Weltkrieg. Marktwirtschaftliche Systeme sind widerstandsfähig, weil der Markt der Ideen Innovation und Vielfalt fördert und wirtschaftliche Anreize dazu führen, dass das System produziert, was gebraucht wird, nicht was verordnet wird.

Der clevere, liberale Staat setzt – als zweite Komponente – die Anreize für die Wirtschaftssubjekte schliesslich so, dass umsichtiges Verhalten und Unternehmertum belohnt werden (und vice versa). Moral Hazard entsteht ja erst deshalb, weil es eine Versicherung, also jemand, der den Schaden bezahlt, gibt. Wenn die Wirtschaftssubjekte wissen, dass der Staat im Falle einer Krise eingreifen wird, weil die individuelle Bedeutung des Subjekts oder die Anzahl betroffene Subjekte so gross sind, ist der Nährboden für ein übermässig riskantes Verhalten gelegt. Die öffentliche Hand kann Moral Hazard eindämmen, indem sie dafür sorgt, dass sie gar nicht eingreifen muss, weil die Wirtschaft oder die Wirtschaftssubjekte stark genug sind, um Krisen eines gewissen Ausmasses zu überstehen. Da der Mensch ein eigennütziges Wesen ist, muss der Staat dafür schauen, dass insbesondere Unternehmen Reserven anlegen, um eine gewisse Zeit ohne oder mit nur geringen Einnahmen leben zu können. Die archaische Methode des Anlegens von Reserven kann vorgeschrieben werden oder – noch besser – steuerlich begünstigt werden. Schliesslich und ergänzend braucht es ein klares Bekenntnis der öffentlichen Hand zum Prinzip des «skin in the game», welches besagt, dass Anreize gesteuert werden, indem die Wirtschaftssubjekte etwas (ihre «Haut») zu verlieren haben. Konkret bedeutet dies, dass nicht geholfen wird, wer nicht vorgesorgt hat.

Mit solchen Prinzipien würde beispielsweise auch das moralisch fragwürdige und kurzsichtige Verhalten verhindert, dass gewisse Firmen bei Krisen nach dem Staat rufen, weil sie im Tiefzinsumfeld Obligationen emittiert haben, um mit den gewonnenen Mitteln Aktien zurückzukaufen, anstatt Reserven zu halten.

12.03.2020

Kommentar zur Corona-Krise | Schwarzer Schwan

Die Corona-Krise hat die Welt mit voller Wucht erfasst. Wir wissen noch nicht, wie das alles ausgehen wird. Aber eines ist sicher: Wir werden eine globale Rezession haben. Alles andere wäre bei diesen massiven Einschnitten in Gesellschaft und Wirtschaft, welche das Corona-Virus mit sich bringt, ein Wunder. Ist das schlimm? Ja sicher ist das schlimm. Aber es ist auch so: Bis vor 10 Jahren gab es noch Wirtschaftszyklen, in welchen sich relativ lange Boom-Phasen mit relativ kurzen, aber teilweise heftigen Rezessionen abgewechselt haben. Mit meinen bald 44 Lenzen habe ich dies einige Male miterlebt. Aber eben seit 2009 nicht mehr.

Seit die globalen Notenbanken sich gemüssigt fühlen, sämtliche Unannehmlichkeiten von der Wirtschaft abzuwenden, hatte diese seit über 10 Jahren keine Möglichkeit mehr, ihre Abwehrkräfte zu stärken, indem nicht überlebensfähige Strukturen durch die Kräfte des Marktes ins Jenseits befördert wurden. Die Notenbanken sind beim kleinsten Schnupfen zu Hilfe gekommen und haben die Wirtschaft gestützt. Das ist etwa so, wie wenn der Arzt bei jedem Schnupfen gleich mit starken Medikamenten Abhilfe schaffen würde. Noch schlimmer: Die Notenbanken haben die Dosis nicht vermindert oder das Medikament abgesetzt. Die Folge: Die Märkte waren süchtig nach Aktionen der Notenbanken. Auch wenn diese faktisch fast kein Wachstum gebracht haben, weil die Wirtschaft aufgrund des fortdauernden Notfalls-Modus der Notenbanken einen Investitionsstau hatte und abwartete, bis wieder «normale Zeiten» anbrechen. Nur, diese brachen nie an. Seit über 10 Jahren sind wir im Ausnahmemodus.

Die Notenbanken in den strukturschwachen Regionen Europa und Japan haben in den ersten zwei, drei Jahren nach der Krise gute Arbeit geleistet. Seither haben sie insbesondere in der EU unter der Ägide von Mario Draghi total versagt. Er hat zwar die Politik immer wieder gemahnt, sie solle die Führung bei der Stärkung der wirtschaftlichen Strukturen in Europa übernehmen (z.B. Liberalisierung der Arbeitsmärkte), mehr aber nicht. Politiker und Politikerinnen vom Schlage einer Angela Merkel haben die Probleme eins ums andere Mal weggelächelt oder einfach nichts getan. Draghi liess sich vorführen.

Ich persönlich hatte auf eine Situation gewartet, in welcher die Notenbanken wieder auf ihre eigentliche Funktion (die Wahrung der Geldwertstabilität) zurückgestuft werden. Ein Szenario, wie wir es zurzeit erleben, hätte ich mir aber nicht in den kühnsten Träumen ausgemalt.

Nun sind wir an einem Punkt, an welchem die Weltwirtschaft von einem «schwarzen Schwan», von einem Angebots- und Nachfrage-Schock gleichzeitig getroffen wird. Das ist zwar für uns alle ungemütlich, aber in Sachen Notenbankpolitik wird diese schwierige Zeit hoffentlich heilsam sein, weil die Notenbanken schlichtweg machtlos sind. Ihre Aktionen zeigen keine Wirkung, weil die Wirkungskette fehlt und sie abgesehen davon ihr Pulver verschossen haben. Nun liegt der Ball seit langem wieder einmal bei den passiv und ratlos gewordenen Regierungen des Westens. Ob sie diesen Weckruf – oder ich würde sagen diese Sirene – hören, wird sich zeigen. Wahrscheinlich schon, aber leider zu spät. Die Pandemie ist Tatsache. Die Behörden haben die Wahl zwischen der Pest und der Cholera. Entweder würgt man die Wirtschaft mit tiefgreifenden Massnahmen ab und kann so die Ausbreitung abdämpfen. Oder man greift nicht zu stark ein und riskiert, dass die Wirtschaft durch das Virus lahmgelegt wird. Die Corona-Krise wird aber tiefe wirtschaftliche, gesellschaftliche und politische Spuren hinterlassen. Es soll nicht der letzte Blog-Beitrag zu diesem Thema gewesen sein.

20.01.2020

Fachartikel Januar 2020 | Prognostiker

Wenn neue Jahre oder sogar Jahrzehnte anbrechen sind Prognostiker jeweils wieder vielbeschäftigte und im wahrsten Sinne des Wortes gefragte Leute. Es liegt in der Natur des Menschen, dass er wissen will, was die Zukunft bringt, weil er weiss, dass sich die Vergangenheit nicht wiederholen wird. Auch bei der Arbeit als Vermögensverwalter arbeitet man für und in die Zukunft. Man muss sich ein Bild über sie machen. Wichtig ist dabei, zu unterscheiden, was man wirklich weiss, und was – im Volksmund als «Kaffeesatzlesen» bezeichnet – lediglich vermutet wird.

Wenn man so Geld verdienen könnte, wie es die letzten 20 Jahre funktioniert hat, wären die reichsten Leute alle Bibliothekare.

– Warren Buffett

In der heutigen Finanz- und Medienwelt werden Vermutungen mit einer Überzeugung und Selbstverständlichkeit dargeboten, dass man als Leser das Gefühl bekommen könnte, die Schreibenden wüssten tatsächlich, was uns alle erwartet. Nach all meinen Jahren in der Vermögensverwaltungsbranche bin ich primär eines geworden: Demütig. In den letzten Jahren habe ich mich gefragt, warum die Adressaten des «Finfotainment», also des «Financial Infotainment», nicht kritischer sind geworden sind. Schliesslich wissen sowohl wir, als auch unsere Kunden aus ihrer eigenen Tätigkeit, dass Prognosen für soziale, vom Menschen bestimmten Systemen wie der Wirtschaft im Allgemeinen oder dem Finanzmarkt im Speziellen eigentlich ein Ding der Unmöglichkeit sind. Als Vermögensverwalter sollte man sich dessen bewusst sein. Trotzdem muss man sich eine Meinung über die Zukunft zu machen, damit die Ziele der Kunden erreicht werden können. Bei unserer Arbeit stützen wir uns auf eine Vielzahl von Indikatoren ab, welche aus unserer Sicht das Verhalten des Marktes bis zu einem bestimmten Grad einschätzen lässt. Wir errechnen keine Zahlen auf die zweite Kommastelle, wir machen keine Punktprognosen für Währungen oder Aktienindices. Aber wir tun unsere Arbeit mit einem wachen Auge, eine gesunden Portion Skepsis und einer Erdung, welche uns zur Überzeugung führt, dass beispielsweise die «Bäume nicht in den Himmel wachsen». Die meisten Entwicklungen kehren immer wieder zu ihrem langfristigen Trend zurück – beispielsweise Verhältnisquoten der Realwirtschaft zum Aktienmarkt.

Das zähe Überleben von überzeugt kommunizierten Zukunftsprognosen hängt aus meiner Sicht primär damit zusammen, dass die Investoren gewissen Neigungen unterliegen, welche man in der Verhaltensökonomie als «Biases», also Veranlagungen oder Verzerrungen bezeichnet. Biases sind natürliche menschliche Verhaltenszüge. Die Prognostiker unterliegen dabei der klassischen Selbstüberschätzung («overconfidence») und der Fähigkeits-Illusion. Untersuchungen haben ergeben, dass die meisten professionellen Prognostiker tatsächlich glauben, dass sie die Zukunft voraussagen können. Und dies sogar noch überdurchschnittlich gut. Bekannt ist auch, dass die Prognosen in der Regel wertlos sind. Besonders selbstsichere Prognostiker sind dabei ironischerweise auch noch besonders schlecht. Nichtsdestotrotz will das Publikum Prognosen. Prognosen bedienen andere Biases auf Seiten der Adressaten. So fühlen wir uns beispielsweise besser, wenn wir Begründungen für Dinge haben oder konkrete Aussagen, an welchen wir uns orientieren und mental halten können (sogenanntes «Framing» oder «Anchoring»).

Gibt es nun aber wirklich keine guten Prognostiker? Doch. Die gibt es. Der umtriebige kanadische Psychologe und Wirtschaftswissenschaftler Phil Tetlock hat aufgrund einer Vielzahl von Studien eruiert, was sogenannte «Super-Prognostiker» ausmacht. Es sind in erster Linie auch Charaktereigenschaften. Gute Prognostiker beschäftigen sich nur mit Fragen in ihrem Fachgebiet («Circle of competence»), sie suchen immer nach schlagenden Gegenargumenten für ihr Thesen; gute Prognostiker zweifeln an ihren Annahmen, sie ändern ihre Meinung, wenn neue Fakten dies nötig machen, sie analysieren ihre Fehler, sie arbeiten im Team und sie sind demütig – wissen also um die Grenzen ihrer Fähigkeiten. Ob wir jeweils zu «Super-Prognostikern» werden, wissen wir – naheliegenderweise! – nicht. Aber es ist unsere Ambition, gute Prognostiker zu sein. Tetlock hat nämlich auch herausgefunden, dass der Unterschied zwischen normalen und guten Prognostikern gross ist. Der Schritt zum Super-Prognostiker aber sehr klein.

06.01.2020

Denken über das Denken

The Blue Finance schafft eine neue Disziplin: die Finanzphilosophie. Mit dem Beginn des kalendarisch neuen Jahrzehntes ist es auch Zeit, die Finanzbranche aus einer neuen Perspektive zu betrachten. Der Gründer von The Blue Finance, Arno Grüter, ist überzeugt: «Mit der philosophischen Auseinandersetzung mit unserer Tätigkeit in der Finanzbranche werden wir zu besseren Investoren und Finanzmarktteilnehmern. Es führt zu mehr Demut und – so bin ich überzeugt – besseren Resultaten. Wir sollten mehr über unser Denken nachdenken und weise Schlüsse daraus ziehen»

Ab heute hat The Blue Finance der Finanzphilosophie eine eigene Rubrik auf seiner Website gewidmet. Dort sind erste Anhaltspunkte über die neue Disziplin sowie die kommenden Tätigkeiten einsehbar.

Für The Blue Finance soll die Finanzphilosophie ein Leitstern am Firmament sein, wie er weiland die Heiligen Drei Könige ans Ziel geführt hat. The Blue Finance wünscht allseits ein erfreuliches 2020!

05.12.2019

Marktkommentar Dezember 2019 | Das asiatische Jahrhundert

Historisch gesehen gab es immer Zyklen, in welchen gewisse Regionen oder Länder im globalen Gefüge dominant und prägend waren. Dabei wechselten sich Phasen von multipolaren Machtgefügen ab mit Phasen von hegemonischen Machtstellungen einzelner Länder oder Regionen. Es ist gemeinhin bekannt, dass in den letzten 100 Jahre die USA einen dominanten Einfluss auf die Welt ausgeübt haben. In einer als «Pax Americana» bekannten Phase seit den 1920-er-Jahren hat die USA die westliche Weltordnung wirtschaftlich angetrieben und militärisch verteidigt. Die freie Marktwirtschaft war dabei stets das ökonomische Prinzip, Demokratie die politische Basis.

Mit dem Wirken von Deng Xiaoping in China ab Ende der 1970-er-Jahre und dem Fall der Berliner Mauer 1989 kam das globale Machtgefüge langsam in Bewegung. Der Ostblock und die kommunistischen Länder Osteuropas wurden durch die Öffnung von ihren wirtschaftlichen Fesseln befreit. Mit dem Beitritt Chinas zur Welthandelsorganisation im Jahr 2001 wurde der asiatische Gigant im Turnier willkommen geheissen. Der Westen freute sich vorerst über neue Absatzmärkte und günstige Arbeitskräfte. Wichtiger Treiber der Integration Chinas in die globale Wirtschaft war auch die Hoffnung, auf eine Demokratisierung des Landes.

An der Schwelle zum neuen Jahrzehnt wissen wir: China hat gezeigt, dass Wohlstand und Demokratie keine Zwillinge sind. Auch mit einer zentralistischen Einheitsregierung ist das Land zu einem dominanten Player aufgestiegen. Man kann behaupten:

Wir haben soeben die ersten 20 Jahre des asiatischen Jahrhunderts absolviert.

Im Schlepptau von China haben auch andere Länder wie beispielsweise Vietnam oder Taiwan ihren Wohlstand deutlich ausgebaut. Die Wahl von Donald Trump zum US-Präsidenten und sein anschliessend vom Zaun gebrochener «Handelskrieg» mit China sind die ersten zu Tage tretenden Symptome eines die kommenden Jahrzehnte prägenden Widerstreits um die globale Vorherrschaft. Hierbei geht es nicht nur um die wirtschaftliche Dominanz. China wird dem Westen auch beweisen wollen, dass ihr politisches System überlegen ist.

Was bedeutet dies nun für die Anleger?

In erster Linie bedeutet es, dass die Zeiten der relativen Ruhe von den 1950-er bis zu den 1990er-Jahren wohl eine Ausnahmeerscheinung waren und es inskünftig wirtschaftlich, gesellschaftlich und politischer ruppiger zu und her gehen wird. Die vergangenen Jahre haben uns aufgezeigt, wie sich dies äussern kann. Ungleichheit, Ungerechtigkeit und politisches Unvermögen werden in Zeiten der Digitalisierung schonungslos und ohne Zeitverzögerung global transparent. Die damit verbundene Unrast auch. Der Börsenverlauf wird möglicherweise dadurch erratischer, unberechenbarer. Als Anleger ist dies erst einmal unangenehm, da die Volatilität an den Märkten höher sein könnte. Die Kurse schwanken stärker. Als Investor empfiehlt sich aber, seinen Fokus bei diesen Makro-Entwicklungen auf die Chancen zu lenken. Diese sehe ich insbesondere bei der weiteren Entwicklung der «Emerging Markets».

Die «Emerging Markets», also die aufstrebenden Länder, zu denen China auch gehört, haben im Vergleich zu den klassischen Industrienationen des Westens ein höheres Wachstumspotential. Dies ist einerseits bedingt durch die Demografie (diese Länder und Regionen verfügen über ein tieferes Durchschnitts- und Median-Alter und sind deshalb «jünger»). Gemäss der Online-Plattform «Worldometers beträgt das Median-Alter, also das Alter bei welchem 50% der Bevölkerung älter sind, in der Schweiz 43 Jahre, in Vietnam 31 Jahre. Andererseits aber spielt auch der sogenannte Basiseffekt, welcher besagt, dass Wachstum von einem tieferen (Wohlstands-) Niveau aus höher ausfällt. Zu den Emerging Markets zählen insbesondere Länder in Asien (z.B. Vietnam, Südkorea, Indien, Indonesien) und Südamerika und Osteuropa. Was es braucht, von einem aufstrebenden zu einem entwickelten Land zu werden, hat uns in den letzten 40 Jahren Südkorea aufgezeigt: Stabile politische Verhältnisse, Aussenhandel und ein hohes Arbeitsethos mit dem damit verbundenen Qualitätsbewusstsein. Betrachtet man sich nun die Landkarte der aufstrebenden Länder, fällt auf, dass insbesondere zahlreiche asiatische Länder sich seit den 80-er-Jahren fast wie an der Schnur gezogen Wohlstand erschaffen haben. Es fällt auch auf, dass zahlreiche Länder Südamerikas und beispielsweise Russland diese Voraussetzungen nur bedingt erfüllen und es ihnen im Zuge der Globalisierung nicht gelungen ist, ihren wirtschaftlichen Status nachhaltig zu verbessern. Asien scheint also strukturell und insbesondere wohl kulturell einen Vorteil zu haben. Asiaten gelten gemeinhin als sehr zielstrebig und diszipliniert.

Als Investor ist es interessant, sein Geld in Wachstum und Entwicklung zu investieren, da beides in der Regel wertvermehrend ist und so im Portfolio – langfristig – eine positive Rendite generiert. Die Ländern Asiens wollen wachsen und ihre Erfolgsgeschichte fortschreiben. Die Auguren sind sich einig, dass China seine Stellung weiter ausbauen und so auch eine Sogwirkung auf den ganzen asiatischen Kontinent erzeugen wird. Auch wenn das riesige Land die Wachstumsraten der letzten Jahrzehnte nicht mehr wird erreichen können, wird es mit einem erwarteten Wachstum von rund 6% pro Jahr immer noch eine imposante Leistung zeigen. Die Wachstumsraten des Bruttoinlandproduktes (BIP) in vielen westlichen Volkswirtschaften von 1-2% pro Jahr muten da fast bescheiden an. Die Grossbank UBS erwartet für das Jahr 2020 im gesamten asiatischen Raum ein durchschnittliches Wirtschaftswachstum von 5.7%. Trotz den Umwälzungen in Hong Kong ist die Region an sich politisch so stabil wie noch selten. Die Bewertungen der Aktien sind trotz den Wachstumsraten moderat (einiges Wachstum ist natürlich schon in den Preisen eskomptiert) und die Obligationenmärkte sind nur marginal durch die Notenbanken verzerrt und werfen ansprechende Rendite ab.

Ein zumindest selektives Engagement im asiatischen Raum ist in den nächsten Jahren für einen wachstumsorientierten Anleger unerlässlich. Eher risikotolerante Investoren können über spezialisierte aktive oder passive Anlagegefässe indirekt in asiatische Firmen und Projekte investieren. Wer lieber vertraute Namen im Depot hat, kann auch auf westliche Firmen setzen, welche Asien seit Jahren erfolgreich als Absatzmarkt bewirtschaften und einen wesentlichen Anteil des Umsatzes in dieser Region generieren. Als kleines, exportorientiertes Land verfügt auch die Schweiz über viele Firmen dieser Kategorie.

Wichtig erscheint mir aber: Das «Asiatische Jahrhundert» muss als das wahrgenommen und die Chancen daraus genutzt werden.

27.09.2019

Is ESG a factor of its own?

I would argue: No. All the known and well researched factors are in essence driven by human traits or biases. The value factor (or style, since a style is of a set of factors, actually) is driven by the natural tendency for bargain hunting – as we do it with all the goods and services we purchase. The momentum factor is driven by herding bias – we tend to buy things that are “en vogue” and everyone runs after. Be it a pair of ripped off, lousy looking jeans, fidget spinners or the newest iPhoneWhatever. The small cap factor might be just partly driven by human traits, but also by the plain technical fact that less liquid stocks are driven up more by increasing demand than are large caps. If you combine the momentum factor with an illiquidity premium you might end up with the small cap factor. Last but not least – and now I get to the crucial point – there’s the quality factor.

People like me like to buy stocks that have a sound, sustainable business model with accordingly developing revenues, a decent management and strong financials, i.e. a strong balance sheet. If you now compare these criteria to the ones screened by ESG analysis, you can’t but come to the conclusion that the quality style inherently carries a large part of the “ESG DNA”.

According to the Financial Times dozens of researchers around the world are crunching their numbers in order to find out whether there’s an ESG factor explaining some kind of outperformance. As with many models and reports in the last thirty years, the ESG factor will at best be overfitted to the data, but very distinctively explained with a lot of quant jargon by aspiring PhD students.

At the end of the day the good ol’ common sense approach of looking at the finance world with a critical, enlightened and disillusioned eye will lead us to the conclusion: ESG style investing is strikingly similar to the Quality style, but the marketing departments will tell their client advisors that there is this new ESG thing and that they should tell their clients. And they all lived well happily ever after.

07.08.2019

Sprachlos

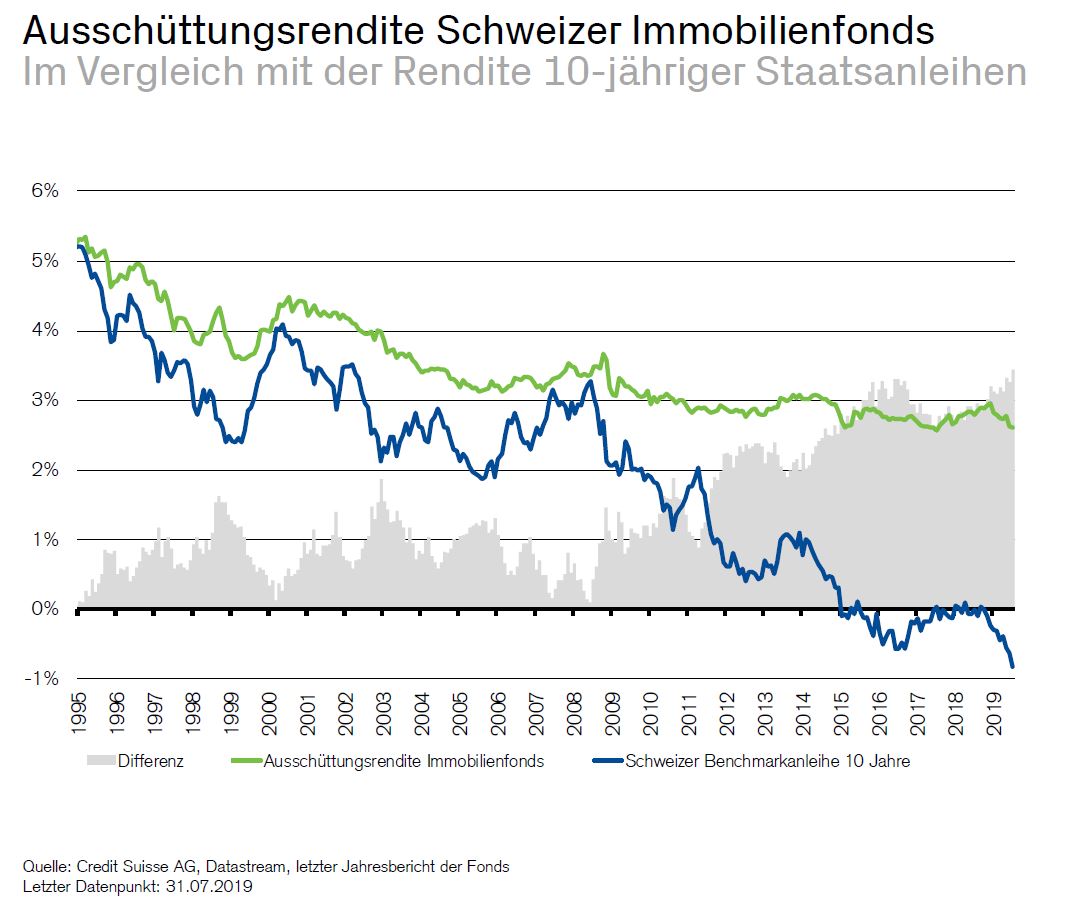

Heute hat eine 10-jährige Obligation der Schweiz, der sogenannte "10-jährige Eidgenosse" zum ersten mal in der Geschichte eine Rendite von -1% erreicht. Eine so historische, wie bedenkliche Marke, wie ich meine. Investoren bezahlen der Schweiz 1% pro Jahr, damit sie die Bundesobligation halten dürfen. Eine aus marktwirtschaftlicher Sicht perverse Entwicklung.

Die angehänfte Grafik zeigt den Vergleich der Rendite des 10-jährigen Bundesobligation zur Ausschüttungsrendite von Schweizer Immobilienfonds. Letztere liegt bei knapp unter 3%, erstere - wie erwähnt - seit heute bei -1%. Solche Diskrepanzen erzeugen im Wirtschafts- und Finanzsystem enorme Spannungen, welche sich irgendeinmal auflösen werden. Dafür verantwortlich sind inbesondere die Notenbanken, welche ihre Unabhängigkeit aufgegeben haben und zu Handlangern der Politik geworden sind. Die Politik will nicht, dass die Marktkräfte spielen und wir irgendwann einmal wieder eine Rezession haben. Das Verhalten der Notenbanken ist höchst bedenklich. Sie gewichten die kurzfristige Marktruhe stärker, als die langfristige Stabilität des Systems.

- Marktkommentar März 2021 | Inflation?

- Fachartikel Oktober 2020 | Next Generation Finance

- Fachartikel August 2020 | Kryptisch

- Kommentar zur Corona-Krise: Mother of all Moral Hazard

- Marktkommentar Mai 2020 | Marktwirtschafts-Illusion

- Moral Hazard ante portas

- Kommentar zur Corona-Krise | Schwarzer Schwan

- Fachartikel Januar 2020 | Prognostiker

- Denken über das Denken

- Marktkommentar Dezember 2019 | Das asiatische Jahrhundert

- Is ESG a factor of its own?

- Sprachlos